最後更新日期:2025 年 5 月 13 日

交易的媒介:貨幣的演變

經濟學是一門聽起來很複雜的學科,但隨時隨地出現並影響我們日常。

在沒有接觸加密貨幣以前,貝瑞大叔其實對於經濟、貨幣、投資理財並沒有特別的研究,對於投資理財懂的也是跟一般人差不多就是減少消費支出、儲蓄、買房等作法,直到開始研究比特幣,並且看了比特幣標準一書才驚覺原來貨幣對人類影響深遠,牽動著全球各國的經濟情勢。

比特幣標準這一本書跟其他關於經濟學的書中都有提到貨幣的演變,從早期的以物易物,交換的效率是非常差的,物品也難以保存跟轉移,到使用貨幣作為媒介,如石頭、貝殼、黃金、鑽石等有價值衡量、易攜帶的物品,再到出現金錢貨幣,人類賦予其交易、儲存、衡量單位與轉移的價值功能後,極大的促進生產力與經濟發展。

大家有想過貨幣的價值是誰賦予的嗎?

看到這裡,大家可以先花個一分鐘思考一下貨幣的價值從何而來?是誰給予的呢?

在這邊用下圖的兩張紙鈔貨幣舉個例子:圖一為瑞士第納爾(Swiss Dinar)是1990 年海灣戰爭前伊拉克流通的貨幣。(跟瑞士的關係應該是使用來自瑞士印鈔的模板與原料)

海灣戰爭後,伊拉克政府廢除了舊貨幣,轉而使用圖二的新印製的薩達姆第納爾(Saddam Dinar),瑞士第納爾不再是法定貨幣。然而,舊貨幣仍然在伊拉克政治孤立的庫爾德斯坦地區流通。庫爾德斯坦地區政府沒有瑞士第納爾的印版,但也拒絕接受劣質薩達姆第納爾紙幣(該紙幣被大量發行)。

由於薩達姆第納爾紙幣的供應量增加,而瑞士第納爾紙幣的供應量保持停滯(甚至因紙幣停止流通而減少),瑞士第納爾兌薩達姆第納爾紙幣升值。通過擁有自己的穩定貨幣,伊拉克庫爾德斯坦地區有效地避開了在該國其他地區猖獗的通貨膨脹。

1998 年至2002 年 1 月,薩達姆第納爾兌瑞士第納爾的市場匯率保持在 100:1 左右,但隨著入侵的進行,最高升至 300:1,隨後又跌至 250:1。

以上這段資料出自於維基百科Iraqi Swiss dinar,不是貝瑞大叔自己唬爛!

*

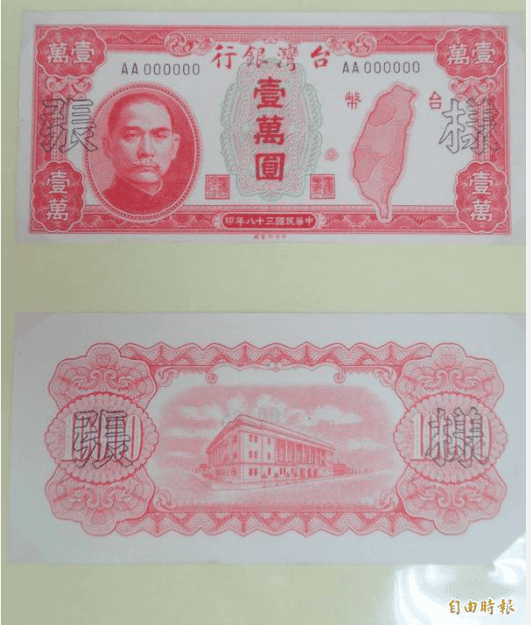

這種嚴重的貨幣通膨狀況你以為離我們很遙遠,但在台灣歷史上也曾發生過!

台灣在二次大戰後,歷經了史上最嚴重的通膨,1945-1949年間,台幣發行暴增175倍,受到國共內戰影響,加上舊台幣與中國法幣及金圓券固定匯率,使台幣被捲入中國的惡性通膨,舊台幣形同廢紙」的慘痛經驗,這是變相且合法掠奪人民的財富。

新聞 自由時報:全球通膨史1》「4萬換 1元」台灣人永遠的痛

大家是否發現一種貨幣,即使沒有政府與資產背書,只要人民信任、擁有共識存在,他竟然比政府發行的貨幣還要更值錢!

比特幣從2009年誕生運行以來,無數次被質疑是毫無價值且會泡沫歸零的加密貨幣,被瑞大叔認為的確是有可能會變成毫無價值,但前提是所有使用比特幣的人認為其毫無價值,只要仍然有人對持有比特幣有共識,甚至越來越多人的話,那價值勢必會越來越高!

關於傳統金融的部分,隨著研究區塊鏈、去中心化金融越深入,會發現傳統金融至今依舊沿襲著一些舊制度與做法

這邊舉一個西聯匯款的例子:

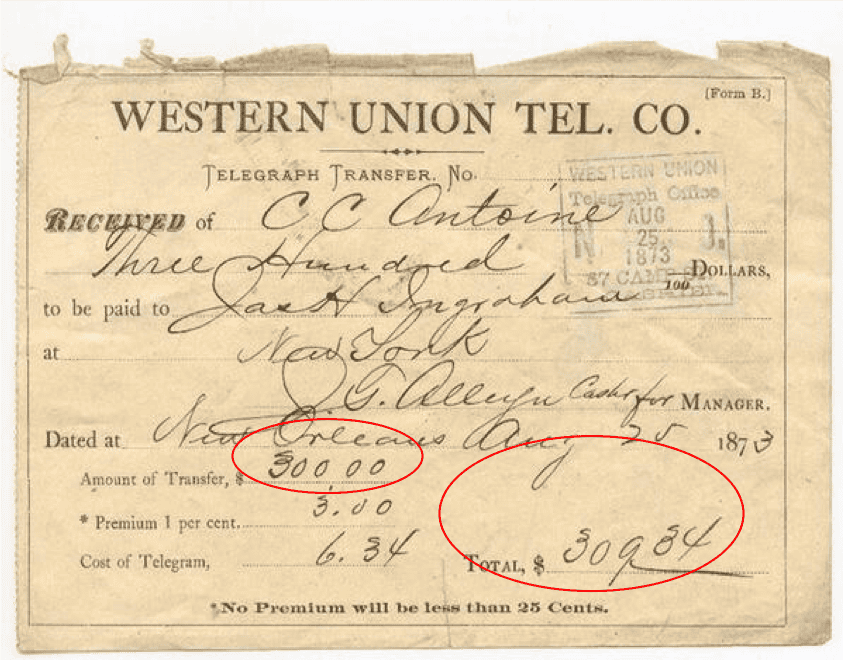

西聯匯款於1851年在紐約成立,現在總部在美國科羅拉多州丹佛市,以前主要業務為收發電報,現在主要業務為國際匯款。

如下圖,在西元1873年8月25日,匯款了一筆美金300元,最後收取的手續費是美金9.34元。

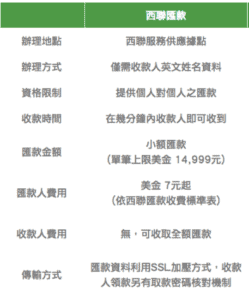

貝瑞大叔上網查了一下目前西聯匯款的美元匯款費用(如果有比較熟悉的朋友歡迎跟我說下詳細費用),只查到如下:

從1873年至今過了149年了,現在匯款人費用為7美元起(vs.9.34美元),在匯款手續費的收取上相差無幾,網路上有影片說以前是3%,現在也是3%左右,待求證。

關於金融市場上的放空

這邊再舉一個例子,縱橫歐美大陸最神秘的羅斯柴爾德家族,據傳財富50萬億美元,相當於510個比爾.蓋茨,1,123個馬雲。

在1815年英國和法國爆發了滑鐵盧戰役,當時戰情膠著,勝敗難料,當時的王室和銀行家都在擔心萬一英國輸了,手上持有的國家債券會暴跌成為壁紙。

而納森.羅斯柴爾德,以第一手的情報得知,英國打贏了戰役,回到倫敦先大量放空英國國債引起市場恐慌,以為英國戰敗了!

放空到最後票面價值僅剩下5%,這時納森又開始大量買進,隨著獲勝的消息傳回倫敦,國債當然順勢暴漲,納森在一天之內就狂賺了20倍的財富!

這個故事的真實性如何,還待考據,但1997年金融大鱷索羅斯的量子基金透過放空泰銖、成功狙擊泰銖也是用相同放空手法,引起市場恐慌與投機者跟進,最後甚至引起亞洲金融危機,兩者在金融操作的放空手法,時隔182年,依然是如此的相似!

中心化金融的限制與門檻

- 中心化的銀行或機構,不僅有財務上的不透明,更是耗費大量成本來做監管機制,一般大眾也難以實際知道銀行的金融運作與風險。

- 缺乏效率:網路銀行的普及已經有大大改善很多,但有跨國匯款美金的朋友可以跟轉USDT來做一下比較,區塊鏈、點對點的交易系統還是方便、快速、成本低。

- 缺乏平行操作、浪費成本:各銀行、甚至國際銀行間,重複做相同的作業,有個研究是:使用區塊鏈技術可以節省三分之一的結算交易成本,一年約160 億美元,並省掉1,200 億的資金需求,花旗研究報告表示,包括區塊鏈在內的自動化,未來十年可以減少200 萬個銀行工作,大部分是流程工作。

- 使用門檻:2019年統計,全世界有超過17億人沒有銀行帳戶,美國人有將近25%的人沒有銀行帳戶或存款簿不足。台灣現在由於洗錢防制與開戶成本,有新開戶需求的朋友不知道有沒有發現,也不是像以前那麼容易,會被問非常多的問題,有時候不是薪轉戶甚至會被拒絕呢!

- 投資門檻:有些投資的機會或是報酬,並不是一般大眾所能參與的,甚至大額的交易門檻,華爾街有個數據是40%是暗池交易(Dark Pool Trading),由機構私下成交、不公開透明,銀行也不會希望公開交易而影響劇烈與獲利。

另一個簡單的例子就是銀行拿存戶的錢去放貸、信用卡高額利息、循環利息,難道會多給我們存戶嗎?

為何去中心化金融DeFi會被認為是下一波金融未來?

- 透過區塊鏈的技術來解決信任與造假,由於區塊鏈不可篡改、透明、分散式帳本,加上點對點交易增加效率、以非對稱加密算法保證了安全性,貝瑞大叔自己認為DeFi帶給了每個願意學習操作與研究DeFi的一般大眾一個機會,相對公平的起跑點,不管是金融機構、創投、鯨魚大戶,在DeFi的操作上是跟我們一樣,雖然他們依然有資本上的優勢,但是至少操作與尋找機會點上已經給了我們早期紅利的機會!

- 對於早期接觸加密貨幣的人來說,目前美元穩定幣USDT、USDC、UST存款都享有早期紅利的利息,僅存入穩定幣至交易所或去中心化平台,都有APY8%-20%不等的年利率,幾乎打趴傳統金融商品!能讓小散戶也能享有機構/鯨魚的投資報酬。

- 風險:任何關於金錢的部分當然都有風險,操作DeFi也有,但是每個人可以透過研究與資產配置的概念來將風險降至最低,想知道操作DeFi有哪些評估點與風險可多追蹤 貝瑞大叔 的文章喔!

原文連結,經同意後轉載自 貝瑞大叔。 聲明:文章僅代表作者個人觀點意見,不代表鏈習生觀點和立場,所有內容及觀點僅供參考,不構成投資建議。投資者應自行決策與交易,對投資者交易形成的直接間接損失作者及鏈習生將不承擔任何責任。 責任編輯:潮哥